Чому так важко керувати грошима? Поширені проблеми та шляхи до фінансової ясності

Будьмо відвертими: керування особистими фінансами може здаватися жонглюванням. Від відстеження щоденних витрат і бюджетування на місяць до заощаджень на великі мрії, погашення боргів і спроб примножити інвестиції — це складний набір завдань. Незалежно від вашого віку, доходу чи місця проживання, ви, ймовірно, стикалися з не�приємними перешкодами на цьому шляху.

Хороші новини? Ви не самотні. Багато проблем, з якими ви стикаєтеся, є широко поширеними. Цей допис досліджує деякі з найпоширеніших проблем в управлінні особистими фінансами, розглядаючи, чому вони такі складні та які стратегії люди використовують для їх подолання.

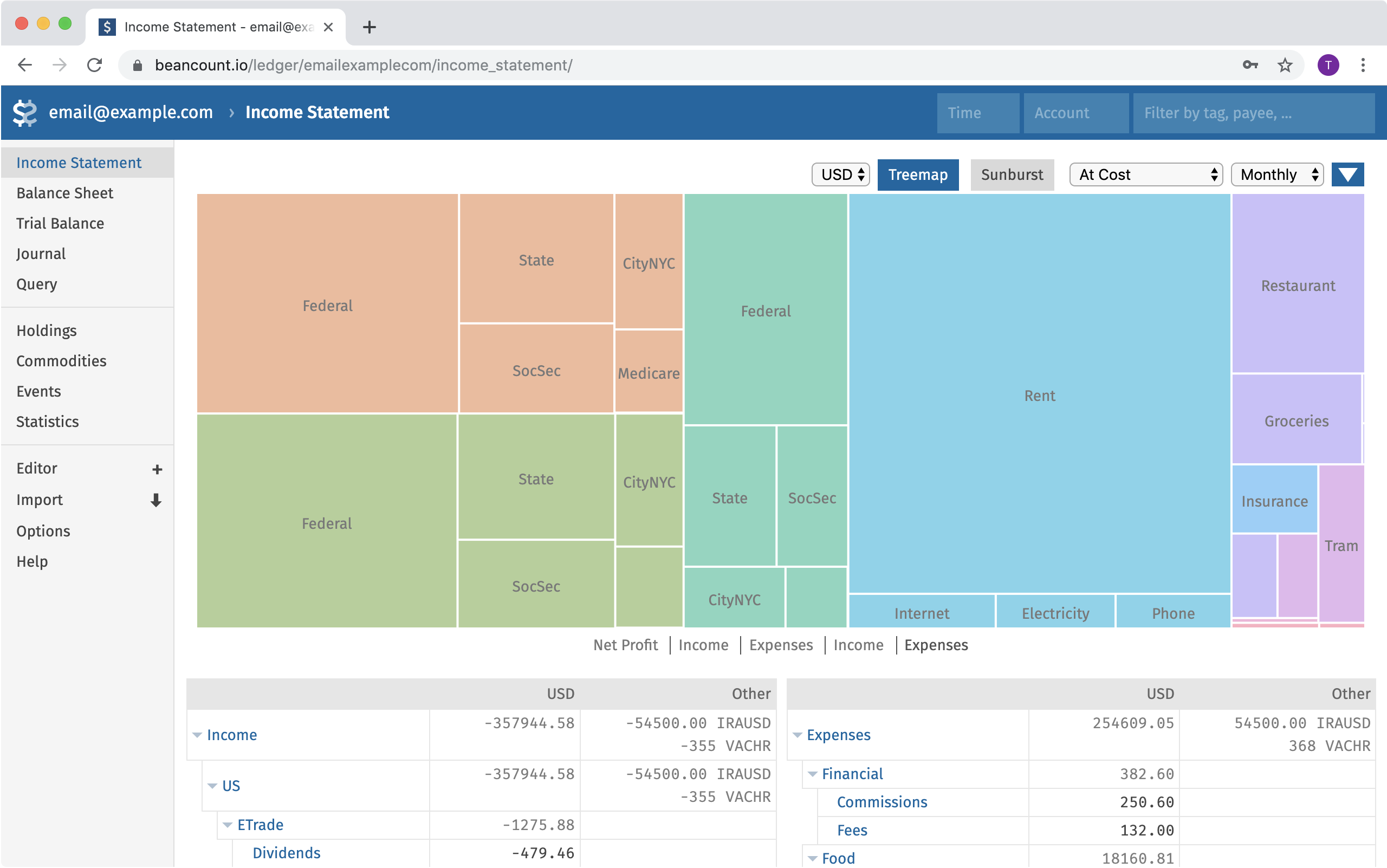

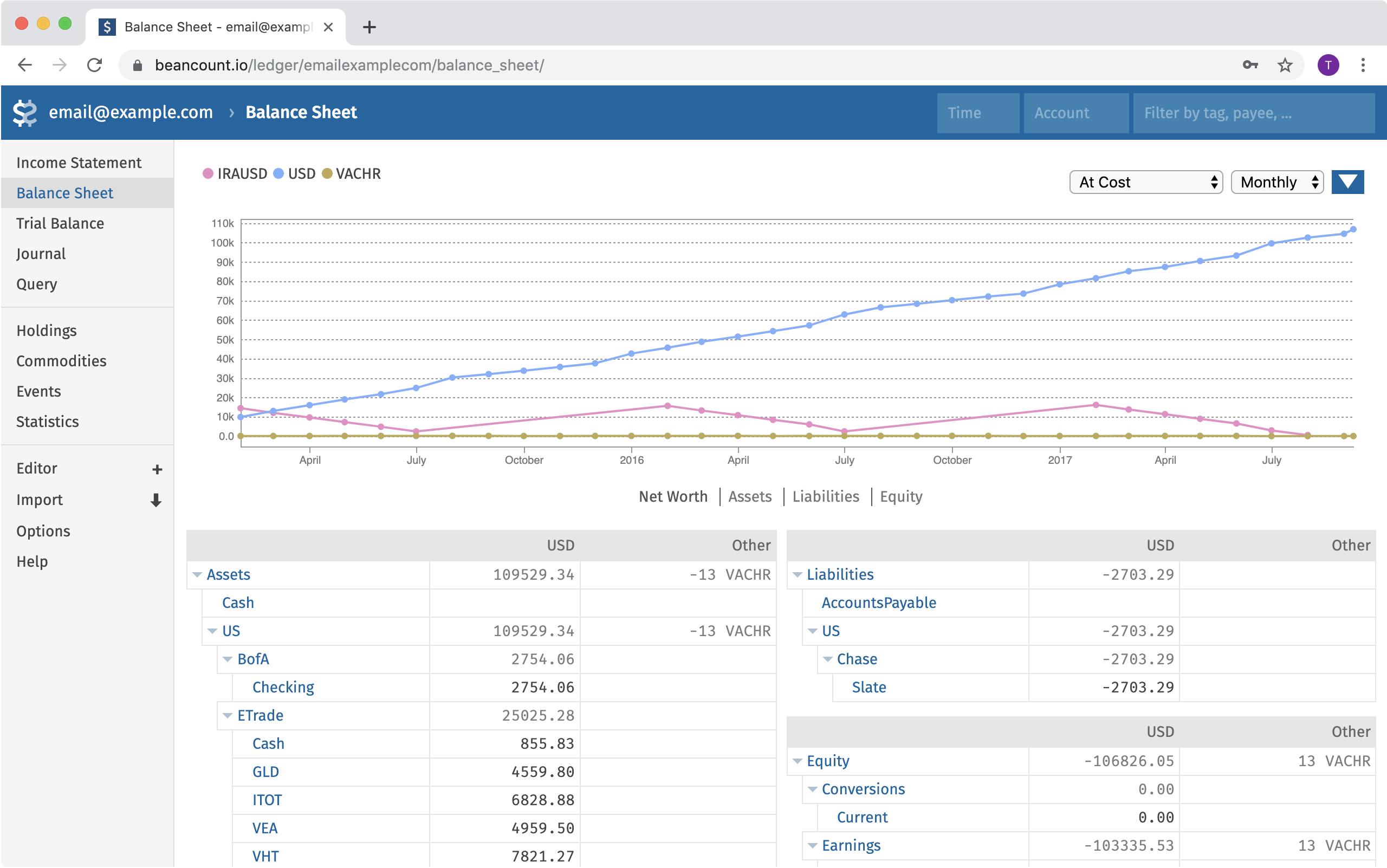

1. Розрізнений вигляд: Бачити всі свої фінанси в одному місці

Проблема: Ваші гроші знаходяться в багатьох місцях – поточний рахунок тут, кредитна картка там, пенсійний фонд десь ще, можливо, навіть один або два цифрові гаманці. Спроба отримати єдину, чітку картину вашого загального фінансового стану, входячи в численні додатки та вебсайти, є трудомісткою та розчаровуючою. Ця фрагментація може призвести до пропущених деталей та поганого розуміння вашої справжньої чистої вартості або грошового потоку. Дійсно, дослідження показують, що понад половина споживачів змінили б фінансових провайдерів заради більш цілісного огляду.

Поширені підходи:

- Додатки-агрегатори: Інструменти, такі як Empower (раніше Personal Capital), Mint, YNAB та Monarch, обіцяють зібрати всі ваші рахунки на одній інформаційній панелі.

- Банківська агрегація: Деякі основні банки тепер пропонують функції для прив'язки та перегляду зовнішніх рахунків.

- Ручні електронні таблиці: Багато хто все ще вдається до ретельного щомісячного оновлення електронної таблиці із залишками з кожного рахунку.

- Індивідуальний вхід: Старомодна, поодинока перевірка залишається поширеною, хоча й неефективною, зви�чкою.

Чому це все ще складно: Незважаючи на ці рішення, користувачі часто скаржаться на розірвані з'єднання, що вимагають повторної автентифікації, неповне покриття (нішеві рахунки, такі як невеликі регіональні банки або криптогаманці, часто не синхронізуються), та затримки даних. Проблеми конфіденційності також заважають деяким прив'язувати рахунки, оскільки понад половина людей не об'єднали свої рахунки в цифровому вигляді через прогалини в довірі або знаннях.

2. Бюджетна битва: Створення та дотримання плану

Проблема: Встановлення лімітів витрат і фактичне їх дотримання – це класичний виклик. Майже двоє з п'яти американців ніколи не мали офіційного бюджету, а багато хто з тих, хто намагається його вести, стикаються з труднощами в його підтримці. Це може призвести до надмірни�х витрат, боргів та тривоги. Проблема часто полягає в тому, що бюджети здаються обмежувальними, непередбачені витрати руйнують плани, або ж бракує знань, як створити реалістичний бюджет, особливо за умов нестабільних доходів.

Поширені підходи:

- Додатки для бюджетування: YNAB (You Need A Budget), Mint, Simplifi та PocketGuard пропонують різні методології, від бюджетування з нульовим балансом до автоматизованого відстеження з оповіщеннями про витрати.

- Електронні таблиці: Вибір для тих, хто прагне повної кастомізації; близько 40% тих, хто веде бюджет, використовують їх.

- Метод грошових конвертів: Відчутний спосіб контролювати витрати, розподіляючи готівку по конвертах для різних категорій витрат.

- Автоматизовані правила: «Сплати собі першому» шляхом автоматичного переказу на заощадження, або автоматизація оплати рахунків та витрачання залишку.

- Фінансовий коучинг та онлайн-спільноти: Пошук експертних порад або підтримки однодумців на платформах, таких як Reddit, для мотивації та підказок.

Чому це все ще складно: Бюджетування – це настільки ж поведінковий виклик, наскільки й фінансовий. Спокуси, зростання витрат відповідно до способу життя (lifestyle creep) та брак фінансової грамотності можуть підірвати навіть найкращі наміри. Багато додатків нав'язують певну методологію, яка підходить не всім, а неточна автоматична категоризація транзакцій створює виснажливу ручну роботу.

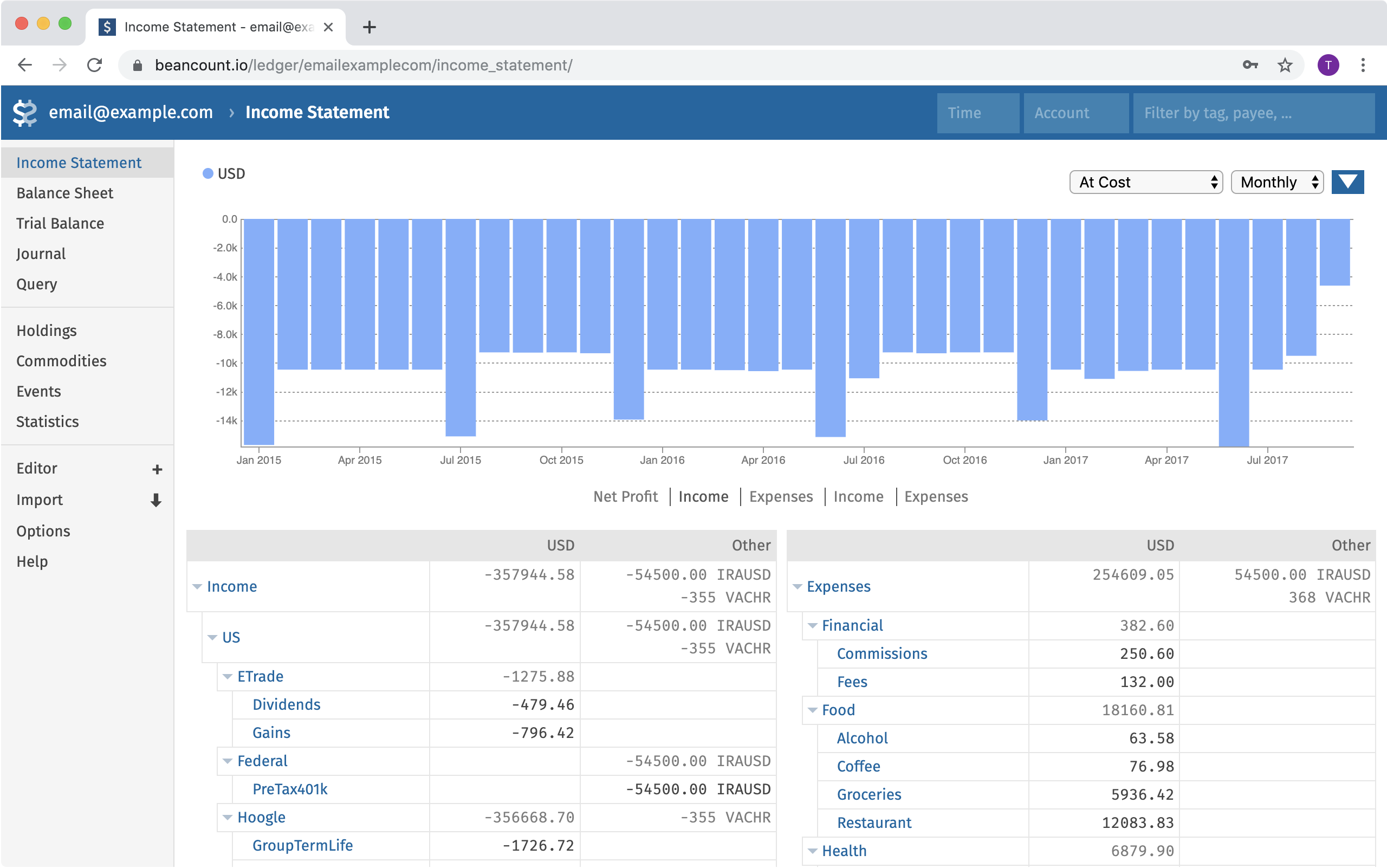

3. Таємниця зниклих грошей: Відстеження доходів і витрат

Проблема: Чи буває так, що наприкінці місяця ви дивуєтеся, куди поділася значна частина ваших грошей? Ви не самотні; близько 59% американців не відстежують витрати регулярно. Проблема полягає в послідовному обліку всіх транзакцій, особливо готівкових покупок, та їх змістовному категорізуванні для розуміння звичок витрачання.

Поширені підходи:

- Додатки для особистих фінансів: Більшість бюджетних додатків також відстежують витрати шляхом автоматичного імпорту транзакцій з прив'язаних банківських та карткових рахунків.

- Ручні записи: Використання журналів, простих додатків для відстеження витрат або навіть японського методу Какейбо для ретельного запису кожної витрати.

- Періодичні перегляди: Замість щоденного відстеження, деякі переглядають банківські виписки та виписки за кредитними картками щотижня або щомісяця.

- Спеціалізовані інструменти: Додатки, такі як Expensify для бізнес-квитанцій або трекери підписок для регулярних платежів.

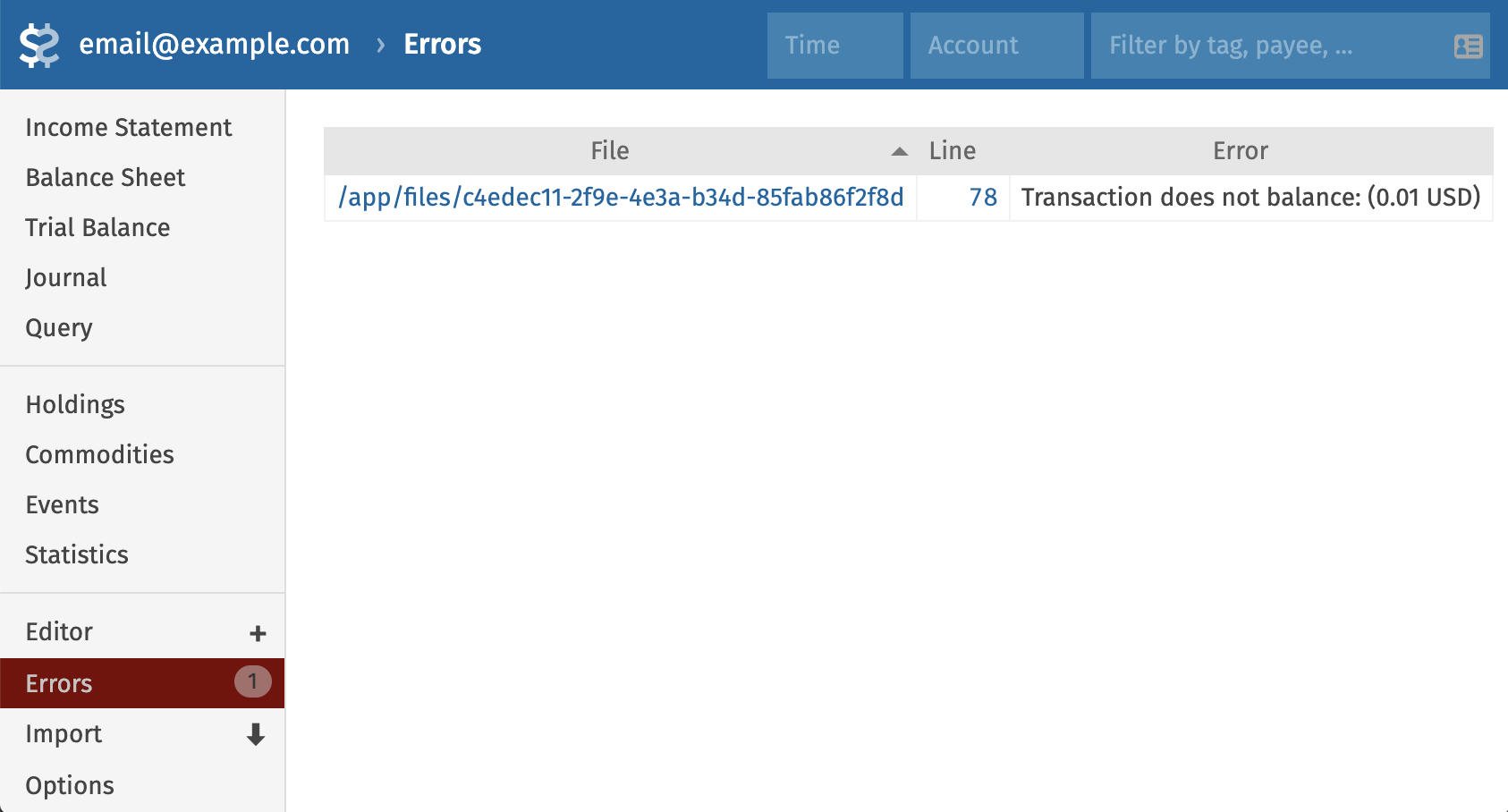

Чому це все ще складно: Автоматична категоризація часто є неточною, змушуючи користувачів постійно вносити виправлення — поширена скарга серед користувачів Mint, наприклад. Витрати готівкою легко забуваються і рідко фіксуються додатками, якщо не введені вручну. Часто бракує зворотного зв'язку в реальному часі, що означає, що інсайти надходять занадто пізно, щоб вплинути на поведінку протягом цього місяця.

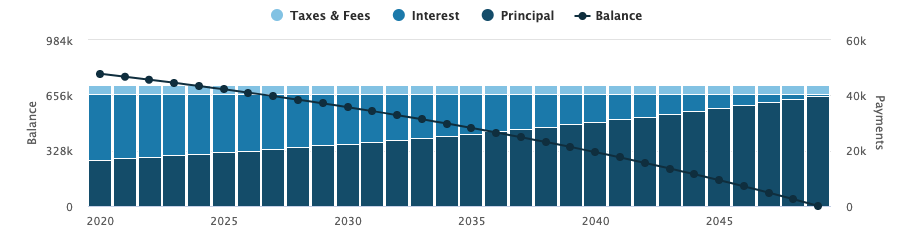

4. Боргова дилема: Стратегії погашення

Біль: Управління та зменшення боргу — чи то з кредитних карток, студентських позик, чи особистих позик — є головним джерелом стресу. Високі відсоткові ставки можуть створювати відчуття, ніби ви бігаєте на біговій доріжці, коли значна частина вашого платежу йде на відсотки, а не на основну суму. Насправді, напередодні 2025 року зменшення боргу було головною фінансовою метою для 21% американців.

Поширені підходи:

- Інструменти планування погашення боргу: Додатки, такі як Debt Payoff Planner або Undebt.it, допомагають візуалізувати графіки погашення, використовуючи такі стратегії, як боргова снігова куля (спершу погашення найменших залишків) або лавина (спершу погашення з найвищими відсотками).

- Консолідація та рефінансування: Отримання нового кредиту з нижчою відсотковою ставкою або використання кредитної картки з 0% річних �для переказу залишку для об'єднання кількох боргів.

- Ручне застосування стратегії: Застосування методу снігової кулі або лавини, використовуючи електронні таблиці або прості списки.

- Автоматичні додаткові платежі та округлення: Налаштування автоматичних додаткових платежів або використання додатків, які спрямовують дрібні рештки від покупок на погашення боргу.

- Спільноти підтримки: Онлайн-форуми, де люди діляться прогресом та знаходять мотивацію.

Чому це все ще складно: Багато користувачів мають труднощі з розумінням того, як нараховуються відсотки. Залишатися мотивованим протягом довгого шляху погашення є складним. Існуючі інструменти часто не інтегрують стратегію боргу з загальним бюджетуванням, а також не пропонують достатньо персоналізованих порад або надійного мотиваційного зворотного зв'язку.

5. Перешкода на шляху до великої цілі: Накопичення на значну покупку

Проблема: Накопичення на значну покупку, як-от житло, автомобіль або весілля, вимагає дисципліни протягом місяців або навіть років. Важко послідовно відкладати великі суми, балансуючи повсякденне життя та протистоячи спокусі залізти в ці заощадження.

Поширені підходи:

- Цільові ощадні рахунки: Відкриття окремих рахунків, позначених для конкретних цілей (наприклад, "Фонд на житло"). Багато онлайн-банків пропонують для цього "кошики" або "горщики".

- Автоматизація: Налаштування автоматичних переказів з поточних на цільові ощадні рахунки кожного дня виплати зарплати.

- Додатки для відстеження цілей: Деякі фінансові додатки дозволяють встановлювати цілі та візуалізувати прогрес.

- Стратегії громадських заощаджень: Неформальні групи, як-от Ощадно-кредитні асоціації з ротацією (ROSCAs), поширені в деяких культурах.

- Використання неліквідних форм: Тимчасове блокування грошей у короткострокові депозитні сертифікати (CDs) або облігації, щоб запобігти легкому доступу.

Чому це все ще важко: Підтримувати дисципліну для відкладеного задоволення важко. Інструменти часто погано інтегрують накопичення на цілі з місячними бюджетами або динамічно коригують плани, якщо ви відстаєте. Керування спільними цілями з партнером також може бути складним через існуючі обмеження додатків.

6. Партнерська головоломка: Управління грошима з кимось іншим

Проблема: Об'єднання фінансів з партнером, чоловіком/дружиною або навіть сусідом по кімнаті вносить складнощі в координацію бюджетів, розподіл обов'язків, підтримку прозорості та уникнення конфліктів. �Фінансові розбіжності є однією з провідних причин стресу у стосунках.

Поширені підходи:

- Спільні рахунки та спільні картки: Поширений метод для покриття спільних побутових витрат. Часто використовується в системі «моє, твоє, наше» з окремими особистими рахунками.

- Додатки для розподілу витрат: Такі інструменти, як Honeydue, Tandem або Splitwise, розроблені, щоб допомогти парам або групам відстежувати спільні витрати та розраховуватися.

- Електронні таблиці та регулярні «фінансові побачення»: Періодичний спільний перегляд фінансів для обговорення витрат, рахунків та цілей.

- Розподіл праці та кишенькові гроші: Призначення конкретних фінансових завдань кожному партнеру або виділення особистих коштів на витрати для зменшення конфліктів.

Чому це все ще складно: Більшість фінансових додатків розроблені для одного користувача. Знайти систему, яка здається справедливою та прозорою для обох осіб, особливо з різними фінансовими звичками або доходами, є постійною проблемою. Інструменти часто не мають детальних налаштувань конфіденц�ійності або функцій для полегшення кращої фінансової комунікації, окрім простого обміну цифрами.

7. Інвестиційний лабіринт: Відстеження та розуміння вашого портфеля

Проблема: Зі зростанням капіталу зростає і складність відстеження різноманітних інвестицій, таких як акції, облігації, пенсійні рахунки та криптовалюти, розміщених на численних платформах. Розуміння загальної ефективності, розподілу активів та податкових наслідків може бути надзвичайно складним.

Поширені підходи:

- Додатки-агрегатори портфелів: Сервіси, такі як Empower (Personal Capital) або Kubera, мають на меті консолідувати інвестиційні дані з різних рахунків.

- Консолідація брокерських рахунків: Мінімізація кількості платформ �шляхом переведення старих рахунків до одного брокера.

- Саморобні таблиці: Використання інструментів, таких як Google Таблиці, з функціями (наприклад, GOOGLEFINANCE) для ручного відстеження активів та ефективності.

- Робо-консультанти: Використання панелей управління, наданих автоматизованими інвестиційними сервісами.

- Спеціалізовані трекери: Інструменти, такі як Sharesight, для детальної ефективності, включаючи дивіденди, або CoinTracker для криптовалют.

Чому це все ще складно: Жоден окремий інструмент ідеально не агрегує кожен тип активів автоматично. Розрахунок справжньої інвестиційної ефективності (з урахуванням внесків, дивідендів, комісій) є складним. Багато інструментів або надмірно спрощують, або перевантажують користувачів даними, і часто не мають чітких освітніх компонентів або інтеграції цілей.

На шляху до фінансової ясності

Управління особистими фінансами — це безперервна подорож, сповнена потенційних пасток. Хоча технології пропонують дедалі ширший спектр інструментів, основні виклики часто полягають у поведінці, знаннях та пошуку систем, які справді відповідають індивідуальному та спільному життю. Розуміючи ці поширені больові точки, ми можемо краще визначати стратегії та шукати або відстоювати рішення, які забезпечують більшу ясність, впевненість та контроль над нашим фінансовим благополуччям. Ландшафт фінансових інструментів постійно розвивається, сподіваємося, що це призведе до більш інтуїтивних, інтегрованих та справді корисних способів управління нашими грошима.