为什么理财如此困难?常见痛点及实现财务清晰的途径

坦白说,管理个人财务感觉就像一场杂耍。从追踪日常开支和月度预算,到为远大梦想储蓄、偿还债务以及努力增加投资,这是一系列复杂的任务。无论你的年龄、收入或居住地,你可能都遇到过令人沮丧的障碍。

好消息是?你并不孤单。你面临的许多挑战都是普遍存在的。本文探讨了个人理财管理中一些最常见的痛点,审视它们为何如此棘手以及人们正在使用哪些策略来应对。

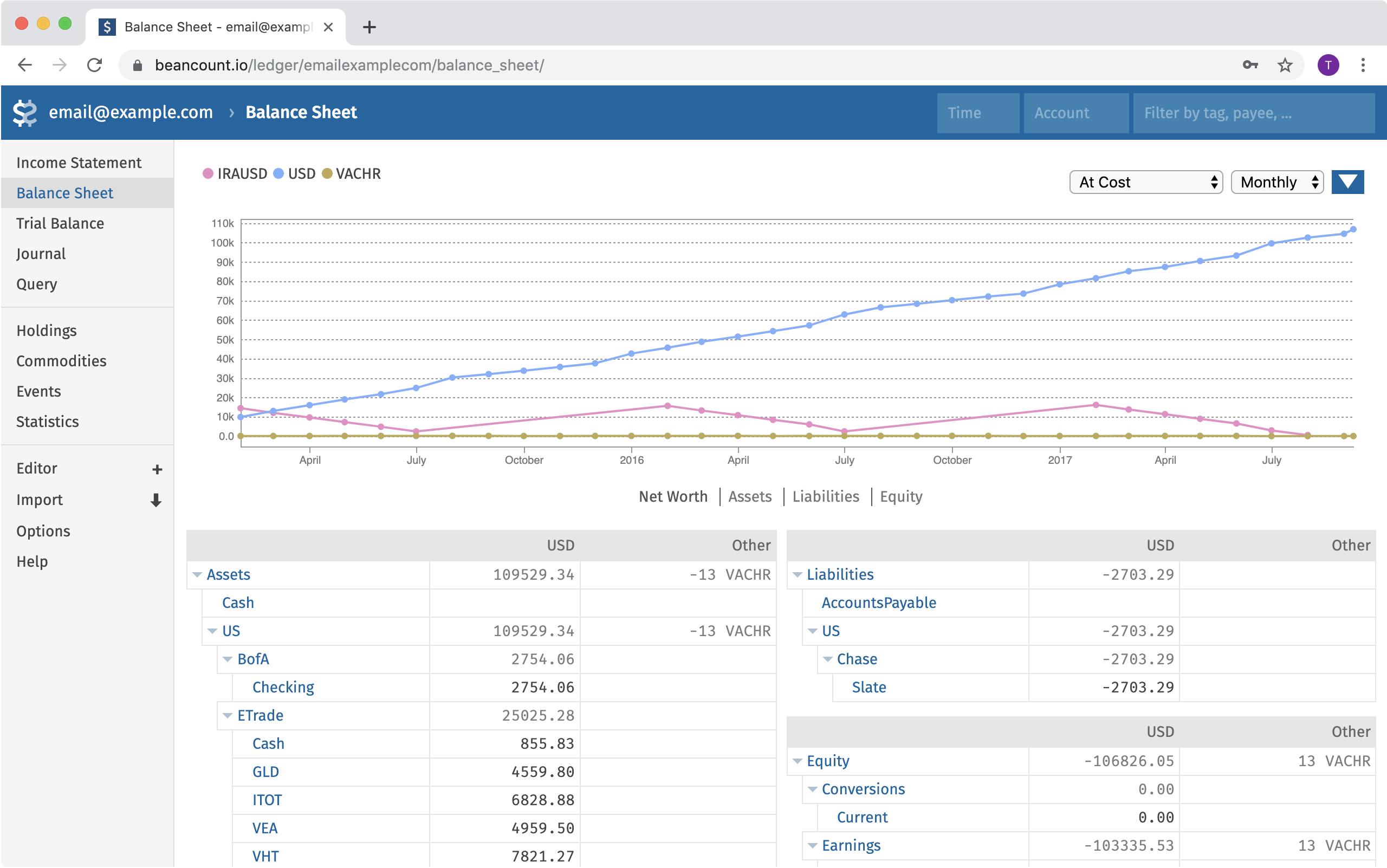

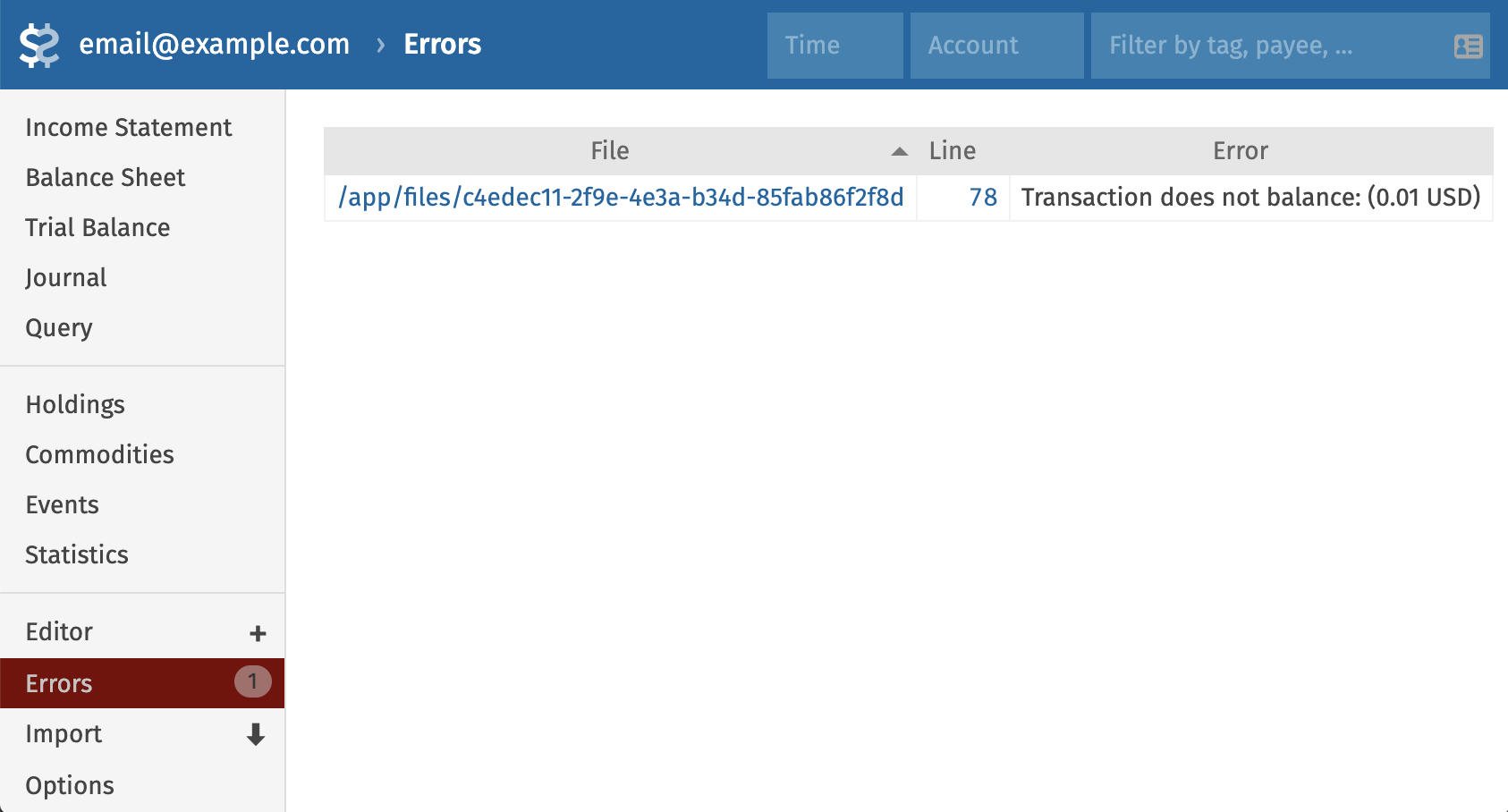

1. 碎片化视图:将所有财务集中于一处

痛点: 你的资金分散在多处——这里是支票账户,那里是信用卡,别处还有退休基金,甚至可能有一两个数字钱包。尝试通过登录多个应用程序和网站来获取整体财务状况的单一、清晰视图,既耗时又令人沮丧。这种碎片化可能导致细节遗漏,并让你对真实的净资产或现金流缺乏清晰的掌握。事实上,研究表明,超过一半的消费者会为了获得更全面的视图而更换金融服务提供商。

常见方法:

- 聚合应用: Empower(前身为 Personal Capital)、Mint、YNAB 和 Monarch 等工具承诺将你的所有账户整合到一个仪表板中。

- 银行提供的聚合服务: 一些主要银行现在提供链接和查看外部账户的功能。

- 手动电子表格: 许多人仍然每月仔细更新电子表格中每个账户的余额。

- 单独登录: 这种老式的一一查看方式仍然是一种常见但效率低下的习惯。

为何依然困难: 尽管有这些解决方案,用户仍经常抱怨连接中断需要重新认证、覆盖不完整(小型区域银行或加密货币钱包等小众账户通常无法同步)以及数据延迟。隐私顾虑也阻止了一些人链接账户,因为超过一半的人由于信任或知识差距尚未数字化整合其账户。

2. 预算攻坚战:制定并坚持计划

痛点: 设定支出限额并实际遵守它们是一个普遍的难题。近五分之二的美国人从未有过正式预算,许多尝试过的人也难以坚持。这可能导致过度消费、债务和焦虑。这种痛点通常源于预算让人感到束缚、意外开支打乱计划,或者缺乏如何制定切合实际预算的知识,尤其是在收入波动的情况下。

常见方法:

- 预算应用: YNAB (You Need A Budget)、Mint、Simplifi 和 PocketGuard 提供各种方法论,从零基预算到带支出提醒的自动化追踪。

- 电子表格: 对于追求高度自定义的用户而言,电子表格是首选工具,大约40%的预算编制者使用它们。

- 现金信封法: 一种实实在在的支出控制��方法,通过将实体现金分配到不同支出类别的信封中。

- 自动化规则: 通过自动转账到储蓄账户实现“先支付给自己”,或自动化账单支付,然后花掉剩余的钱。

- 财务指导与在线社区: 在Reddit等平台上寻求专家建议或同伴支持,以获取动力和技巧。

为什么依然困难: 预算既是行为挑战,也是财务挑战。诱惑、消费升级以及缺乏金融素养会破坏即使是最好的意图。许多应用程序强制采用一种不适合所有人的特定方法论,而不准确的自动交易分类则会产生繁琐的手动工作。

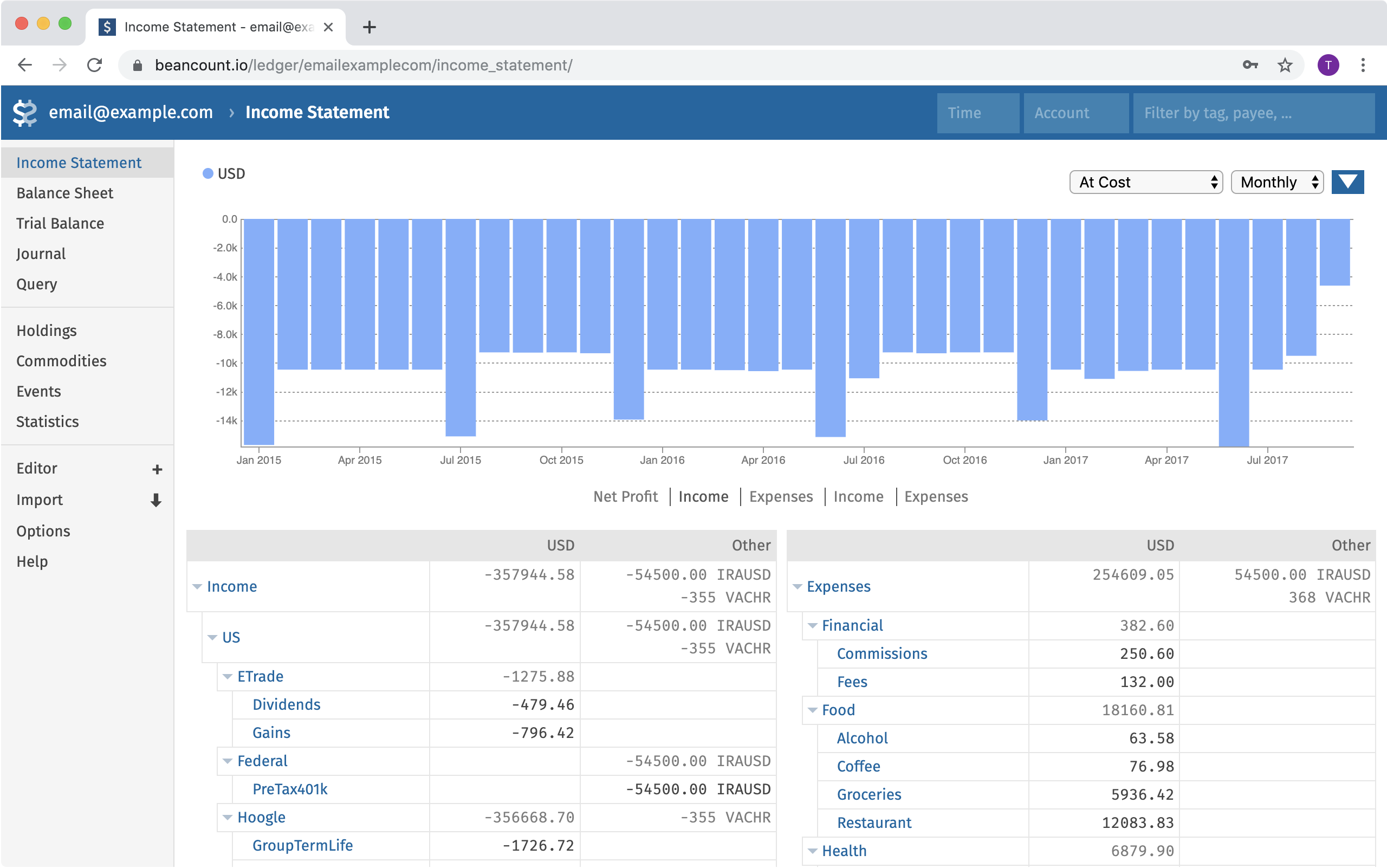

3. 钱去哪儿了的谜团:追踪收入与支出

痛点: 你是否曾到月底时,疑惑一大笔钱到底去了哪里?你并不孤单;大约59%的美国人没有定期追踪支出。挑战在于持续记录所有交易,特别是现金购买,并对其进行有意义的分类,以便理解消费习惯。

常见方法:

- 个人理财应用: 大多数预算应用也通过自动导入关联银行和信用卡账户的交易来追踪支出。

- 手动记录: 使用日记本、简单的支出追踪应用,甚至是日本的“家计簿”方法来细致地记录每一笔开销。

- 定期审查: 有些人不是每天追踪,而是每周或每月审查银行和信用卡账单。

- 专业工具: 像 Expensify 这样的商业收据应用,或用于追踪经常性费用的订阅追踪器。

为何仍然困难: 自动分类通常不准确,迫使用户不断进行修正——例如,这是 Mint 用户普遍抱怨的问题。现金支出很容易被遗忘,并且除非手动输入,否则很少被应用记录。实时反馈通常不足,这意味着洞察力来得太晚,无法影响当月的消费行为。

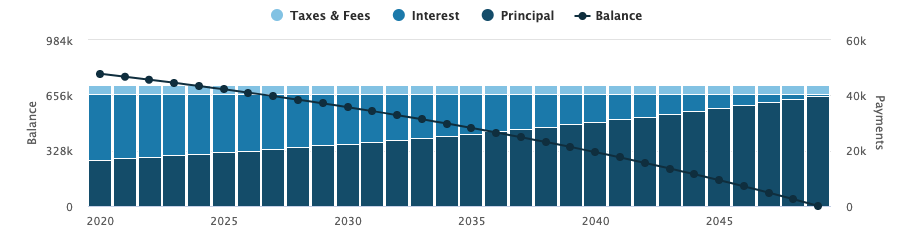

4. 债务困境:还款策略

痛点: 管理和减少债务——无论是信用卡、学生贷款还是个人贷款——都是一个主要的压力来源。高利率让人感觉像是在跑步机上原地踏步,大部分还款都用于支付利息而非本金。事实上,展望2025年,减少债务是21%美国人的首要财务目标。

常见方法:

- 债务偿还规划工具: 像 Debt Payoff Planner 或 Undebt.it 这样的应用程序,通过债务雪球法(优先偿还最小余额)或债务雪崩法(优先偿还最高利率)等策略,帮助用户可视化还款计划。

- 债务整合与再融资: 申请新的低利率贷款,或使用0%年利率的余额转账信用卡来合并多笔债务。

- 手动策略应用: 使用电子表格或简单列表,手动采用雪球法或雪崩法。

- 自动额外还款与零钱凑整: 设置自动额外还款,或使用将购物零钱用于偿还债务的应用程序。

- 支持社区: 人们在在线论坛上分享进展并寻找动力。

为何依然困难: 许多用户难以理解利息是如何累积的。在漫长的还款过程中保持动力也很困难。现有工具通常无法将债务策略与整体预算无缝整合,也无法提供足够��个性化的建议或强有力的激励反馈。

5. 巨额目标障碍:为大额购置储蓄

痛点: 为购买房屋、汽车或举办婚礼等重大购置储蓄,需要数月甚至数年的自律。在平衡日常生活的同时,持续地拨出大笔资金,并抵制动用这些储蓄的诱惑,是极具挑战性的。

常见方法:

- 专用储蓄账户: 开立标明特定目标(例如,“购房基金”)的独立账户。许多网上银行为此提供“资金桶”或“储蓄罐”功能。

- 自动化: 设置在每个发薪日从活期账户自动转账到目标专用储蓄账户。

- 目标追踪应用: 一些金融应用允许设定目标并可视化进度。

- 社区储蓄策略: 在某些文化中,轮流储蓄和信贷协会(ROSCAs)等非正式团体很常见。

- 使用非流动形式: 暂时将资金锁定在短期存单(CDs)或债券中,以防止轻易提取。

为何依然困难: 保持延迟满足的自律性很困难。工具通常无法将目标储蓄与月度预算很好地整合,或者在你落后时动态调整计划。在现有应用限制下,与伴侣共同管理共享目标也可能很棘手。

6. 伴侣理财难题:与他人共同管理财务

痛点: 与伴侣、配偶,甚至是室友共同理财,在协调预算、分配责任、保持透明度和避免冲突方面带来了复杂性。财务分歧是导致关系紧张的主要原因。

常见方法:

- 联名账户和共享卡: 处理共同家庭开支的常用方法。通常与独立的个人账户配合,采用“你的、我的、我们的”模式。

- 费用分摊应用: 诸如 Honeydue、Tandem 或 Splitwise 等工具旨在帮助伴侣或团体追踪共同开支并进行结算。

- 电子表格和定期“财务约会”: 定期共同审查财务,讨论支出、账单和目标。

- 分工与津贴: 为每个伴侣分配具体的财务任务,或分配个人消费资金以减少冲突。

为何依然困难: 大多数财务应用专为单用户设计。找到一个对双方都公平透明的系统,尤其是在金钱观念或收入不同时,是一个持续的挑战。工具通常缺乏细粒度隐私控制或促进更好财务沟通的功能,而不仅仅是分享数字。

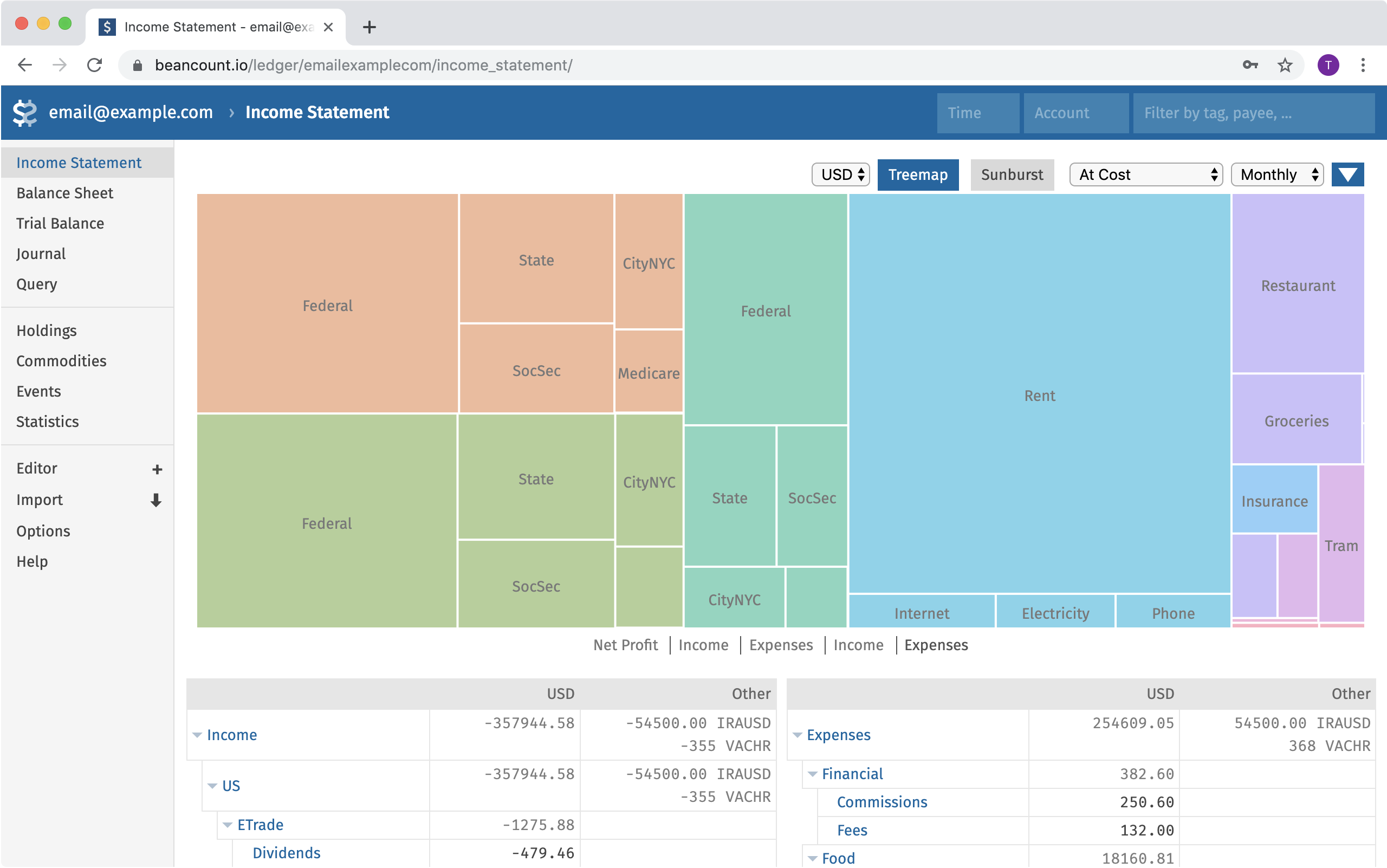

7. 投资迷宫:追踪与理解你的投资组合

痛点: 随着财富的增长,追踪分散在多个平台上的多元化投资(如股票、债券、退休账户和加密货币)变得越来越复杂。理解整体表现、资产配置和税务影响可能令人不知所措。

常见方法:

- 投资组合聚合应用: 像 Empower (Personal Capital) 或 Kubera 这样的服务旨在整合来自不同账户的投资数据。

- 券商整合: 通过将旧账户转入单一券商来最小化平台数量。

- 自制电子表格: 使用 Google Sheets 等工具,结合函数(例如 GOOGLEFINANCE)手动追踪持仓和表现。

- 智能投顾: 依赖自动化投资服务提供的仪表盘。

- 专业追踪工具: 像 Sharesight 这样的工具用于详细追踪包括股息在内的表现,或 CoinTracker 用于加密货币。

为什么仍然困难: 没有一个工具能完美地自动聚合所有资产类型。计算真实的投资表现(计入投入、股息、费用)很复杂。许多工具要么过于简化,要么用数据淹没用户,并且通常缺乏清晰的教育内容或目标整合。

迈向财务清晰

个人财务管理是一段充满潜在陷阱的持续旅程。尽管科技提供了日益增多的工具,但核心挑战往往在于行为、知识,以及找到真正适合个人和共同生活的系统。通过理解这些常见的痛点,我们能更好地识别策略,并寻求或倡导能为我们的财务健康带来更大清晰度、信心和掌控力的解决方案。财务工具的格局正在不断演变,有望带来更直观、更集成、真正有用的资金管理方式。